23.06 平成23年7月、源泉所得税の納期の特例のお知らせ

投稿日:2011年06月09日木曜日 13時26分51秒

投稿者:走る税理士 志村 賢一 カテゴリー: 源泉所得税 年末調整 納期の特例

1.平成23年7月、源泉所得税の納期の特例のお知らせ H23.06.09

今年も6月に入り源泉徴収した所得税の納期の特例の時期がやってきました。

(1)平成23年7月11日が納付期限です

役員や使用人の給与から控除した所得税を、1月から6月までに徴収した税額を7月10日までにまとめて納付する作業です。

今年は7月10日が日曜日になるので、11日(月)が納付期限となります。早めに準備して、忘れずに納付しましょう。納付が遅れると、不納付加算税10%と高率の延滞税がかかってしまいます。

(2)【前年の年末調整還付分が残っている場合】

昨年(平成22年)の7月から12月分を納付する際には、「7月から12月までに源泉徴収した税額」の合計から「年末調整による還付分」(年末調整による超過税額)を差し引いて納付します。

この「年末調整による還付分」が「7月から12月までに源泉徴収した税額」よりも多い場合には、納期の特例による1月の納付はなく、その多かった金額は平成23年1月から6月分を納付する際に差し引くことができます。

(3)【納付する額がない場合】

7月10日の納付税額がない場合は、納付書を銀行は受け取ってくれません。この場合は、納付書を納付額ゼロで作成して税務署に直接提出することになります。(郵送や電子申告もできます。)

2.源泉徴収した所得税の納税方法

(1)源泉徴収した所得税の納税の原則

会社や給与を支払う個人の事業者(源泉徴収義務者)が、給与や報酬を支払う場合に、一定の源泉所得税を天引きして所得税を預かっておき、預かった所得税は、原則として、給与や報酬などを実際に支払った月の翌月の10日までに国に納めなければなりません。

(2)納期の特例

毎月所得税を支払う作業は面倒なので、給与の支給人員が常時9人以下の源泉徴収義務者は、源泉徴収した所得税を、半年分まとめて納めることができる特例制度があり、これを納期の特例といいます。

納付手続は、原則の毎月から年2回に減少するので、事務手続が楽になりますが、半年分をまとめて納付することになるため、1回の納付額が高額になるので、資金繰に注意する必要があります。

(3)特例の対象は限定されています

① この特例の対象となるのは、給与や退職金から源泉徴収をした所得税と、税理士報酬などから源泉徴収をした所得税に限られています。

② 外交員等の報酬や剰余金の分配をした場合の源泉徴収については、対象になりません。

③支払日

この特例を受けていると、その年の

1月から6月までに源泉徴収した所得税は 7月10日

7月から12月までに源泉徴収した所得税は翌年1月10日(1月20日:特例の特例(5)参照)

が、それぞれ納付期限になります。

(4)納期の特例を受けるための手続→申請が必要

① この特例を受けるためには、「源泉所得税の納期の特例の承認に関する申請書」を提出することが必要です。

② この申請書の提出先は、給与等の支払を行う事務所などの所在地を所轄する税務署長あてになります。

③ 申請書を提出した翌月分から、半年に1回の納付に変わりますので、提出した月の分までは、今まで通り、毎月納付となります。

④ 税務署長から納期の特例申請の却下の通知がない場合には、この申請書を提出した月の翌月末日に、承認があったものとみなされます。

この場合には、承認を受けた月に源泉徴収する所得税から、納期の特例の対象になります。

(5)納期の特例の特例

さらに、納期の特例を受けている者は、届出によって、翌年1月10日の納付期限を、1月20日に延長する特例を受けることができます。

(6)納付期限が日曜、祝日などの休日に当たる場合の納期

納付期限が日曜、祝日などの休日に当たる場合にはその翌日が、また、土曜日に当たる場合にはその翌々日が、それぞれ納付期限となります。

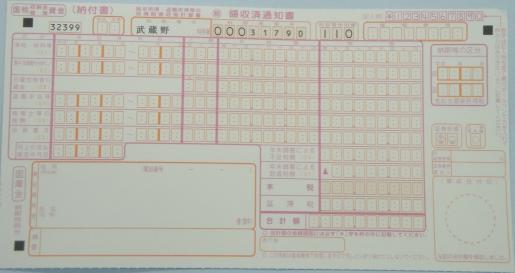

(7)納付書は特例用のものを使用する

納付書は特例用のものを使用しなければなりません。特例用の納付書は、右上の「納付の目的」が「自○○年○○月、至○○年○○月」となっています。

納付書見本

(8)納期の特例をやめる場合

① 給与の支給対象者が、常時10人以上となった場合や、納期の特例をやめて、毎月納付に変更したいと思った場合には、納期の特例の要件に該当しなくなったことの届出書を提出することになります。

② 提出した月の翌月から、毎月納付に変わります。提出した月の分までは、納期の特例の対象ですが、納期限は、提出した月の翌月10日になりますので、注意してください。

わからないことは気軽に、

cms@cms-89.co.jpへお問い合わせください。

- 記事投稿者情報 ≫ 走る税理士 志村 賢一

- この記事へ ≫ お問い合わせ

- この記事のタグ ≫